Massa refinanció la deuda y la bomba explotó enfrente

Este jueves se concretará el canje voluntario de la deuda en pesos que vence entre abril y julio: el ministro de Economía lo cerró el pasado lunes. Un puente hacia 2024 que el sistema financiero respaldó, con duras críticas a la actitud de Juntos por el Cambio.

Sergio Massa logró cerrar este lunes un acuerdo con representantes de bancos y compañías de seguros para avanzar en un canje de títulos de deuda en pesos con vencimiento en los próximos cuatro meses, por los cuales dará a cambio otros títulos de deuda que vencen entre febrero de 2024 y el mismo mes de 2025. Despeja así el riesgo de acogotamiento de intereses y traza un puente de refinanciación ("roleo", en la jerga financiera) hasta meses después de las elecciones presidenciales (octubre de este año).

Por otra parte, desmiente el pronóstico de un documento que días atrás difundieron economistas de Juntos por el Cambio, en el que describían a la curva de vencimientos de la deuda en pesos como una "bomba" a punto de explotar, previendo que los bancos no le renovarían el crédito al Tesoro Nacional. El pronóstico no solo falló sino que el bloque opositor se puso en contra al sector financiero, que criticó en duros términos la postura desestabilizadora de la entente macrista radical.

Hernán Lacunza, exministro de Economía durante tres años y medio de la gestión bonaerense de María Eugenia Vidal, y en los últimos meses del ciclo 2015/2019 de Cambiemos, ministro de Hacienda del entonces presidente Mauricio Macri, renovó los cuestionamientos al canje de deuda en las últimas horas, al que calificó de "operación vil y ruinosa para el Estado". Esta vez, fue el presidente de la Asociación de Bancos Argentinos, Adeba, Javier Bolzico, quien cruzó al defolteador Lacunza descalificando sus dichos y señalando varios errores técnicos en su argumentación.

Lacunza fue señalado como uno de los principales impulsores del documento previo de los economistas de la coalición de derecha, junto a Guido Sandleris y Luciano Laspina, en el que señalaban que al gobierno le explotaría la bomba de la deuda en pesos porque no lograría "rolear" los vencimientos. Luego, cuando vio acercarse ese acuerdo con los bancos acreedores que unos días antes preveían inalcanzable, Lacunza se colocó en crítico del acuerdo. Ahora, la catástrofe ya no era no poder refinanciar: la catástrofe pasó a ser la refinanciación. Esto le valió el duro reproche de Bolzico, de Adeba, quien inclusive señalándole "errores técnicos" en su planteo.

Aunque el resultado del canje ofrecido recién se conocerá el jueves 9, día previsto para la recepción de las adhesiones al canje voluntario, con liquidación el martes 14. Las expectativas apuntan a lograr una adhesión del 75 al 80 por ciento, sobre un total de vencimientos de deuda en manos privadas de aproximadamente 5,3 billones (millones de millones) de pesos que vencen entre abril y julio (ambos meses incluídos).

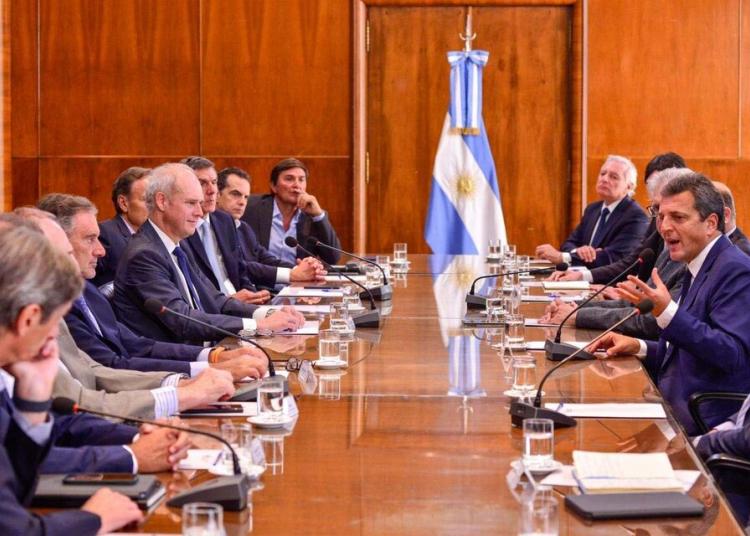

Dicha convicción surgió tras la reunión que protagonizaron en el mediodía de este lunes, el ministro Massa junto a sus secretarios Gabriel Rubinstein (Política Económica) y Eduardo Setti (Finanzas), cuando recibieron en el Salón Belgrano a representantes del sector financiero. Entre ellos, Claudio Cesario y Javier Bolzico (titulares de ABA y Adeba, las dos cámaras de bancos privados), y a directivos de los bancos Macro, Galicia, Santander, Santa Fe, BBVA Francés, Patagonia, ICBC, HSBC, Credicoop y San Juan.

Hay, además, otros 4,5 billones de deuda del Tesoro Nacional que está en manos de organismos públicos (Anses, Banco Central, gobiernos provinciales y municipales, entre otros), principalmente con vencimientos en el segundo semestre, que entrarán en su totalidad en el canje por decisión de un decreto que anoche estaba terminando de redactarse.

Los bonos elegibles para el canje distribuyen los vencimientos de la deuda que se canjee entre febrero y abril de 2024 (el 30%), octubre de ese mismo año (40%) y febrero de 2025 (el restante 30%). Sólo el bono más corto, el de febrero de 2024, tiene ajuste Dual (tipo de cambio o inflación, el que más le rinda al acreedor). El resto, ajusta por CER (coeficiente que evoluciona con la inflación).

"Terminan así los mitos que anunciaban que existía una bomba de deuda que iba a explotar", señaló el presidente Alberto Fernández, que apuntó contra "los que 'reperfilaron'" la deuda, en referencia al canje compulsivo de los vencimientos de deuda en pesos que aplicó la administración de Mauricio Macri sobre el cierre de su mandato.

"Los agoreros de siempre. Los mismos que generaron irresponsablemente esta deuda, son quienes pretenden ahora sembrar miedo en los mercados. Sabemos que debemos hacer", agregó el jefe del Estado.

Massa, por su parte, delante de los banqueros a los que recibió en el Palacio de Hacienda, también hizo referencia a la misma metáfora explosiva al señalar que el con el canje "se desactiva esa idea de la bomba, de que cada dos o tres meses algo está por explotar. Ya tuvimos en un momento un reperfilamiento de la deuda en pesos, con el frascaso y dolor que significó para Argentina. Y en este "salto de la montaña" (dijo, en referencia al calendario electoral entre agosto y octubre de este año), todos esos fantasmas se terminan".

En el Ejecutivo se respiraba anoche aires de triunfo, ante la resolución del desafío inmediato. En la oposición, empezaba el pase de facturas hacia quienes diseñaron la estrategia de desestabilización financiera, en la que algunos creyeron tener el arma letal para resolver anticipadamente las elecciones a su favor. Estrategia fallida, pero con costos que aún no terminan de mensurarse.

Página/12 - 7 de marzo de 2023