Los 100 de Macrí

Hace una semana El Cohete a la Luna informó sobre el Top Ten de la fuga de capitales durante el gobierno de Maurizio Macrì. Se ve que hay demasiados temas importantes, porque nadie en la prensa comercial se dio por enterado. Esta absoluta falta de repercusión nos ayudó a conseguir la lista completa de los primeros 100, que publicamos hoy. Si a nadie le interesa, ¿qué problema hay en difundirla?

Los pocos comentaristas que mencionaron el tema no lo hicieron para difundir los datos, sino para cuestionar que se publicaran y señalar que la fuga fue equivalente durante el gobierno de CFK. O son tontos o no quieren entender: el endeudamiento y la fuga son los dos brazos de la pinza que estrangula la posibilidad del desarrollo nacional y ocurren bajo todos los gobiernos, aquí y en muchos otros países del mundo. La diferencia está en que durante el kirchnerismo sucedió en contra de la voluntad del gobierno, que buscó impedirlo, y desde que asumió Macrì el Estado tomó todas las medidas para favorecerlos. Con Néstor y Cristina la deuda se redujo al nivel más bajo de su historia en proporción al Producto Interno Bruto y menor aún en divisas y con acreedores privados. Eso fue justamente lo que permitió a Macrì lanzarse a una desaforada carrera de nuevo endeudamiento, que en febrero de 2018 produjo el cierre de los mercados voluntarios de crédito, y en agosto de 2019 el default de la deuda en moneda local contraída por el mismo gobierno, dos hechos sin precedentes. Las grandes empresas siempre fugaron, pero mientras un gobierno recuperó capacidad de decisión, el otro tornó al país más dependiente que nunca. El actual está negociando con el FMI y los acreedores privados cómo salir de ese default, con un trato que sea económica, política y socialmente sustentable y espera llegar a un acuerdo el mes próximo.

En el informe del domingo 17 dijimos que el Grupo Clarín, Techint, Arcor, Pampa Energía y Aceitera General Deheza figuran en ese pelotón de punta entre quienes sacaron del país 86.000 millones de dólares, con “una notable concentración en unos pocos actores económicos”, según el informe publicado por el Banco Central.

Los principales accionistas de esas empresas —Héctor Magnetto, Paolo Rocca, Luis Pagani, Marcelo Mindlin y Miguel Acevedo—, forman parte de la Asociación Empresarial AEA, participan de IDEA y de la Unión Industrial, las entidades de lobby patronal que presionan al gobierno para que mejore la oferta a los bonistas bajo ley de Nueva York, pague los salarios de sus trabajadores, permita despedirlos, suspenderlos y reducirles su retribución; elimine las retenciones a las exportaciones agropecuarias, reduzca el déficit fiscal y archive el proyecto de ley de contribución extraordinaria para las grandes fortunas.

También tiene un lugar destacado entre los apostadores contra el desarrollo del país el heredero de FIAT, Cristiano Ratazzi, a través de FIAT Auto, que preside, y de la subsidiaria que fabrica los camiones IVECO. Ratazzi fue fiscal de Juntos por el Cambio en las últimas dos elecciones y es uno de los grandes críticos del peronismo posterior a Menem, de quien fue íntimo. En el libro La Fiat in America Latina 1946-2014, que acaba de publicarse en Roma, la historiadora italiana Eugenia Scarzanella afirma que Fiat es un caso paradigmático del uso de las disposiciones del Banco Central para liquidar las propias deudas y otorgarse autopréstamos mediante los seguros de cambio.

Un número significativo de los clientes del estudio que atendió Carlos Rosenkrantz hasta que Macrì lo envió en comisión a la Corte Suprema de Justicia, está representado en la nómina compilada por el Banco Central: el Grupo Clarín, la Cervecería Quilmes, Pan American Energy, Claro, YPF SA, Barrick Exploraciones Mineras, entre otros.

En la mitad de la tabla figura Mirgor, la empresa de Nicky Caputo, de la que también formó parte Macrì y que ahora se denomina IATEC. Allí hay una división familiar del trabajo, porque el primo Toto Caputo endeudó al país para que Nicky tuviera suficientes dólares a su disposición.

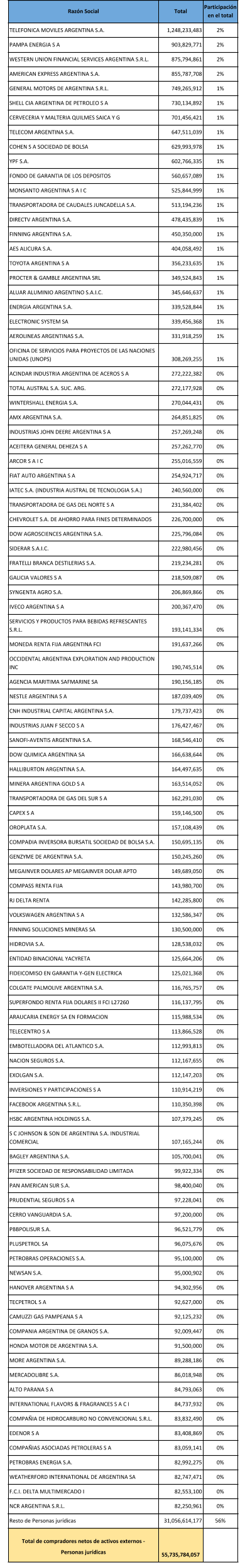

El Top 100

La lista completa del Top 100 es la que sigue, con el monto fugado en dólares y el porcentaje del total:

También dijimos el domingo 17 que la formación de activos en el exterior, como se denomina en lenguaje técnico, fue una operación legal entre diciembre de 2015 y diciembre de 2019, por lo que la mención de quienes fugaron del país los millones de dólares que el gobierno de entonces obtuvo en préstamo en el mercado voluntario de crédito hasta febrero de 2018, y del Fondo Monetario Internacional cuando aquella ventanilla se cerró, no implica atribuirles ninguna infracción a la ley penal. Cuando el propio gobierno se convierte en algo parecido a una organización delictiva, las actividades realizadas a su amparo gozan de la protección de la ley.

El pedido de informes

Pasado mañana, la Comisión Bicameral Permanente de Seguimiento y Control de la Gestión de Contratación y de Pago de la Deuda Exterior de la Nación, que preside el Senador Nacional José M. A. Mayans, tratará un proyecto presentado por una docena de senadores que requiere informes al presidente del Banco Central, Miguel Pesce, sobre las listas de personas físicas y de personas jurídicas que participaron en la Formación de Activos Externos bajo el anterior gobierno y continuaron operando hasta el presente. La Comisión fue creada en marzo de 2016 por la Ley 27.249, y fue una condición de los bloques de la oposición para autorizar el pago a los fondos buitre con el que comenzó el tercer gran ciclo de endeudamiento. La integran diez senadores y diez diputados, designados por los presidentes de las respectivas Cámaras a propuesta de los bloques parlamentarios, respetando la proporción de las representaciones políticas. Es decir que el actual oficialismo tiene la mayoría, además de la presidencia. Entre sus facultades, figura «solicitar información, documentación o datos a organismos nacionales, provinciales o municipales, centralizados, descentralizados o autárquicos así como también a entidades financieras nacionales e internacionales, privadas o públicas; y a cualquier otro organismo que fuere necesario». El proyecto lleva la firma de lxs senadorxs Adolfo Rodríguez Saá, Oscar Parrilli, Jorge Taiana, Anabel Fernández Sagasti, María de los Ángeles Sacnun y Nancy González, entre otros.

Adolfo Rodrríguez Saá, Oscar Parrilli y Jorge Taiana: el Senado quiere saber.

Su texto requiere de Pesce el detalle de las políticas cambiarias dispuestas por el Banco Central entre diciembre de 2015 y octubre de 2019: los funcionarios que intervinieron; el CUIT de la empresa, la razón social y la entidad financiera que intervino en cada una de las operación de Formación de Activos Externos del sector privado, incluyendo los países y entidades de destino de divisas para el caso de transferencias al exterior; lo mismo para las personas humanas, pero sólo en operaciones superiores a 150.000 dólares; la “desagregación o apertura minuciosa de las operaciones” incluidas en el cuadro “Flujos Cambiarios”, fundamentalmente del apartado denominado “Formación de Activos Externos del Sector Privado No Financiero” por un total de 86.200 millones de dólares; el detalle de todas las operaciones de cambio y/o formación de activos externos realizadas el 25 de abril de 2018 y respecto de los días en que se efectuaron las mayores transferencias de activos externos al exterior. (El 25 de abril de 2018 el Banco Central realizó la mayor operación de su historia vendiendo dólares de sus reservas a 20,83 y, según Clarín, hubo operadores que ganaron 1,5% en dólares en un día, en medio de peleas a los gritos entre el vicejefe de gabinete Mario Quintana y el presidente del Banco Central, Federico Sturzenegger.) Los firmantes piden además el mismo detalle pero respecto de las operaciones realizadas desde el 28 de octubre de 2019 a la actualidad. (Ese día, el gobierno de Macrì impuso el cepo a la compra de dólares y la cotización del paralelo rozó los 80 pesos.) Por último, Pesce deberá indicar si se efectuaron investigaciones o fiscalizaciones a los sujetos enunciados en el “Top 100”, tanto de personas humanas como jurídicas y/o se aplicaron medidas precautorias y se iniciaron actuaciones administrativas.

La mitad son veteranos

Con la lista completa del Top 100 de personas jurídicas, El Cohete a la Luna les pidió una interpretación de los datos a distintos economistas y colaboradores, con cuyos aportes confeccionamos este informe.

En primer lugar se cotejó la información actual con otras bases de fuga previas:

- la compilada en 2001 por la Comisión Especial de la Cámara de Diputados que presidió el diputado Eduardo Di Cola.

- la de 2008-2009 que confeccionó en 2018 el Área de Economía y Tecnología de FLACSO.

- la lista Top 100 de personas jurídicas que demandaron dólares para atesoramiento en 2011, publicada por Alfredo Zaiat en 2013.

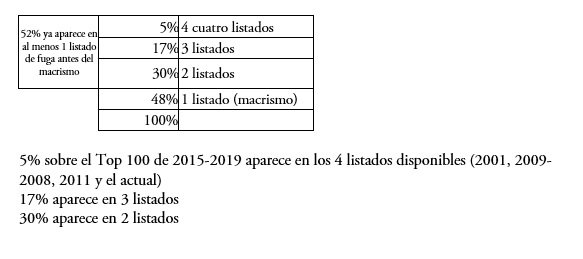

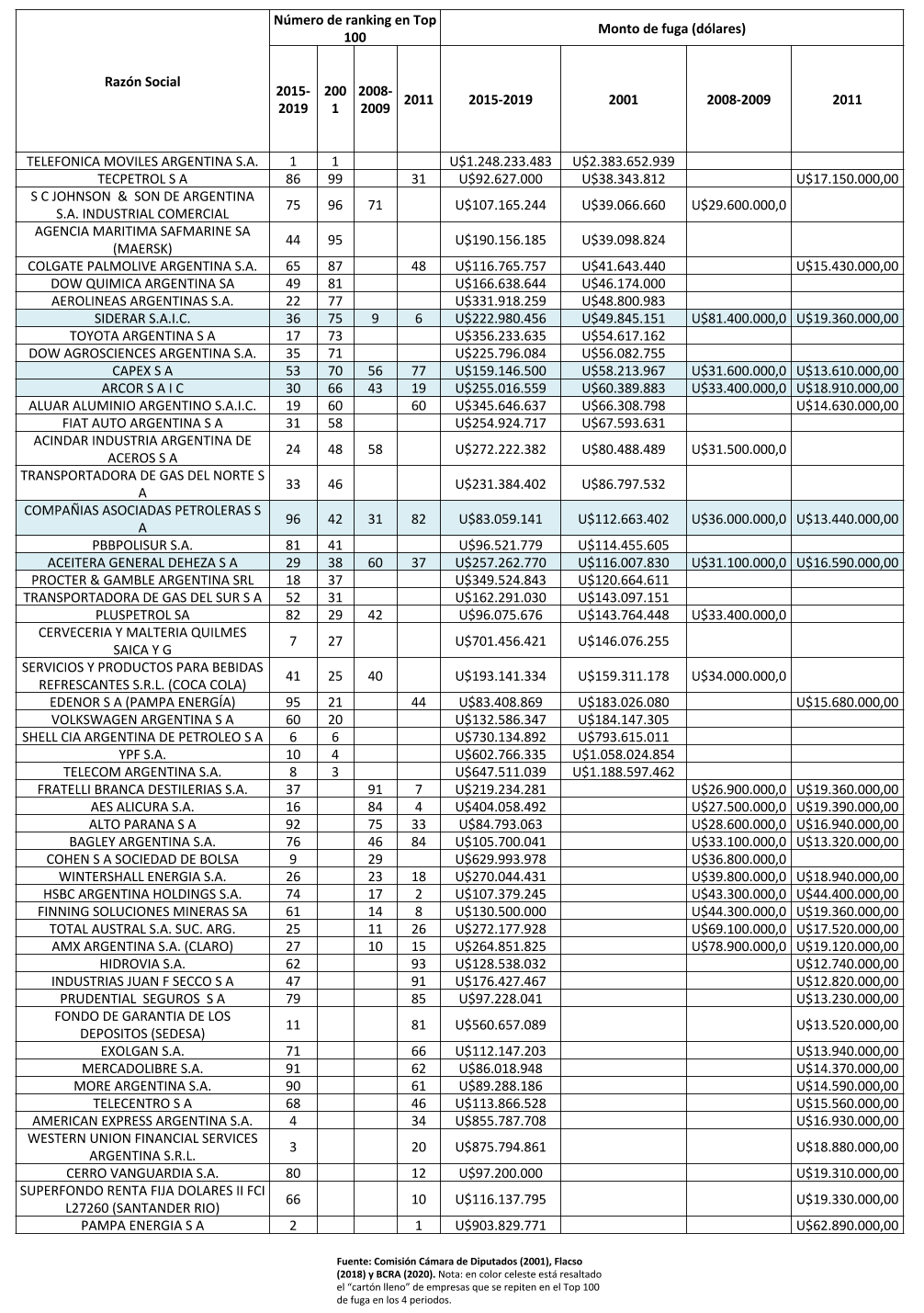

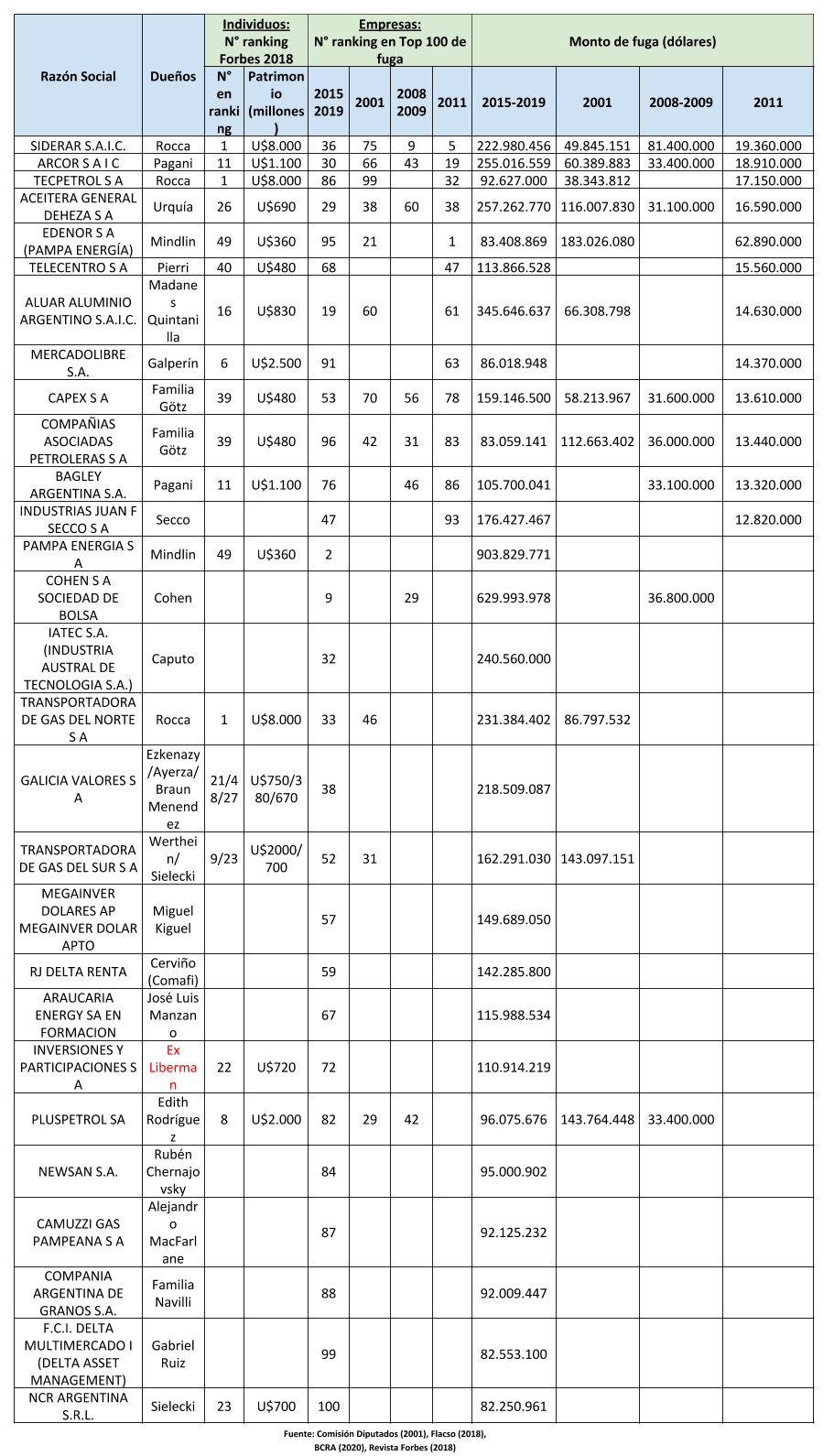

Para elaborar este cuadro colocamos las empresas del Top 100 2015-2019 que aparecen en al menos en uno de los tres listados. Esto permite sacar una primera gran conclusión: de las 100 empresas que más fugaron durante el macrismo, el 52% ya lo había hecho al menos una vez anteriormente, según este detalle:

Es decir que eran expertas en lo que hacían. El comportamiento reiterado y sistemático es evidente, incluso tomando fotos al azar tal como lo permite el acceso a los datos en estos momentos aleatorios hacia atrás.

Telefónica de Argentina encabezó la fuga tanto en 2001 cuanto en el periodo 2015-2019. La otra telefónica, Telecom Argentina, aparece también en ambos momentos, en el puesto 3 en 2001, en el 8 durante el macrismo. En el camino, se modificó su composición accionaria y hoy el principal accionista es el Grupo Clarín a través de Cablevisión Holding. En el caso de la petrolera Shell se mantuvo en el sexto puesto en ambas mediciones. Fiat Auto pasó del puesto 58 en 2001 al 31 entre 2015 y 2019.

La Cervecería Quilmes ostentaba el puesto 27 de fuga en el año 2001 pero alcanzó el puesto 7 en el listado actual. Una empresa menos conocida, Sociedad de Bolsa Cohen, estaba en el puesto 31 en 2008-2009 y avanzó al puesto 9 en 2015-2019. Las empresas Toyota, Aluar y Total Austral también se encuentran entre los primeros 25 lugares en 2015-2019 y aparecen en al menos otro periodo de fuga. Asimismo, Acindar aparece tanto en el Top 100 de fuga de 2015-2019 como en los listados de fuga de 2001 y de 2008-2009. Pampa Energía es otra empresa que se ha ubicado entre los primeros puestos en los últimos años: ocupa el puesto 2 en el Top 100 de fuga de 2015-2019 y ocupó el primer puesto en el año 2011. Del mismo grupo económico, la empresa Edenor SA, aparece entre las 100 firmas más fugadoras en tres momentos: 2001, 2011 y 2015-2019.

El cartón lleno para los cuatro períodos se cumple en casos paradigmáticos como Aceitera General Deheza, Arcor, Siderar, CAPEX y Compañías Asociadas Petroleras S.A, que están marcadas en celeste en el cuadro. Vale aclarar que en este cruce se consideró sólo a las empresas que figuran entre las primeras 100, sin considerar si hay repeticiones de razones sociales en listados de fuga más amplios que el Top 100 (lo que es altamente probable).

Para el caso del Grupo Techint cabría agregar que no sólo Siderar aparece en cuatro periodos como empresa que demanda dólares en el Top 100, sino que su petrolera Tecpetrol tiene presencia en la cúpula de la fuga en tres momentos: 2001 (puesto 99), 2011 (puesto 31) y 2015-1029 (puesto 86). Tanto las energéticas CAPEX como CAPSA pertenecen a la familia Götz que, a diferencia de Paolo Rocca, Luis Pagani, Miguel Acevedo, Cristiano Rattazzi o Héctor Magnetto, se maneja con el más bajo perfil y es desconocida para el público, lo mismo que los Cohen.

Otro cotejo útil es el de la fuga durante el cuatrienio macrista, con la facturación y la rentabilidad del Top 100 en el año 2018, según los datos de la revista Mercado. Si bien no hay información disponible para toda la lista, alcanza para constatar que la mayoría de las firmas que protagonizan a fuga en el macrismo forman parte de la cúpula de las 120 de mayores ventas en el mismo periodo (tomando solo el año 2018).

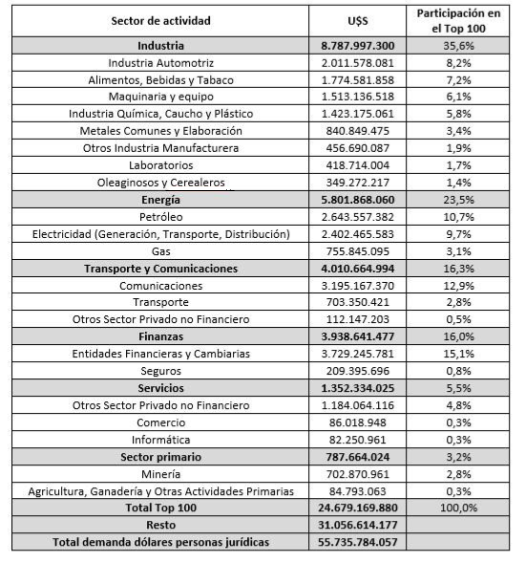

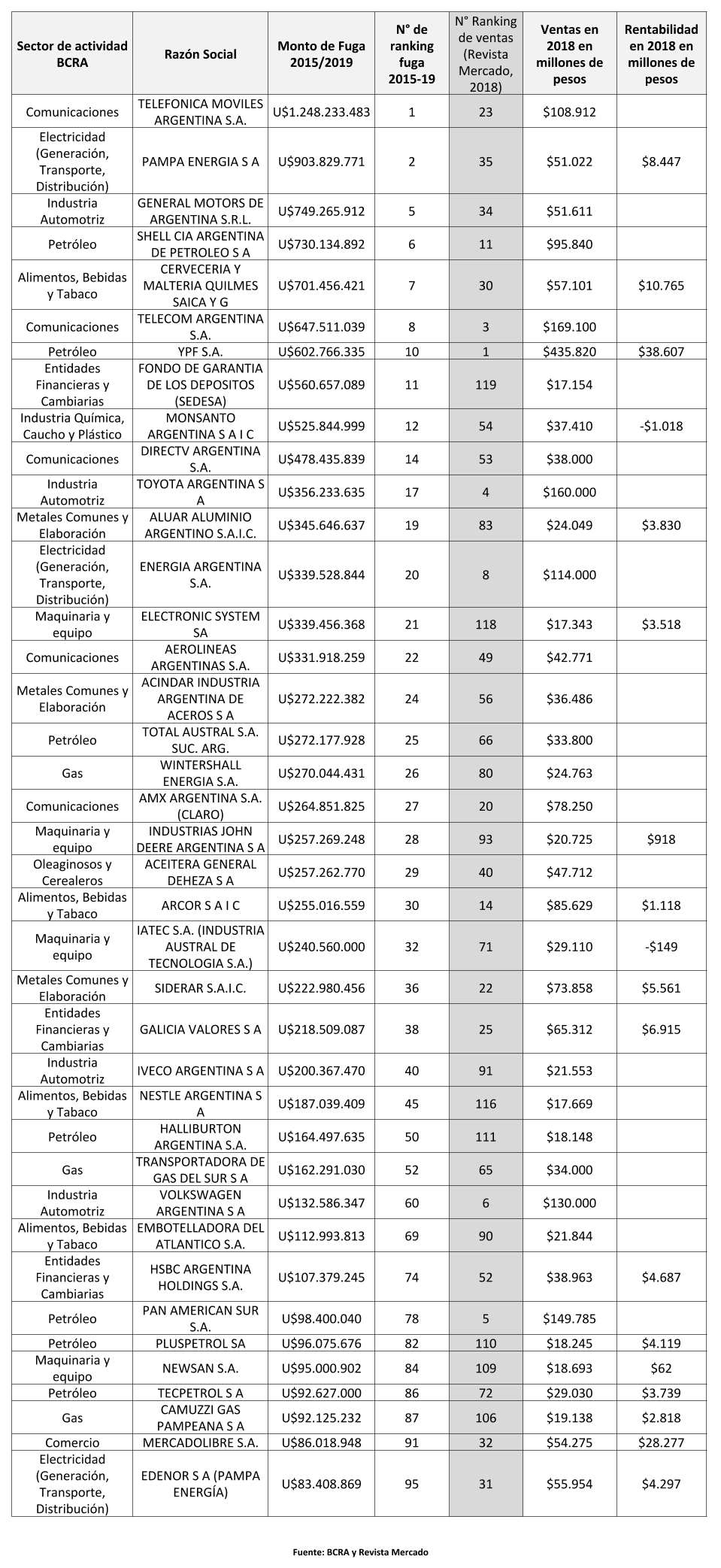

Si la lista se reordena por sector de actividad, entre industria y energía explican más de la mitad del Top 100 de la fuga, y dentro de la industria prevalece la automotriz.

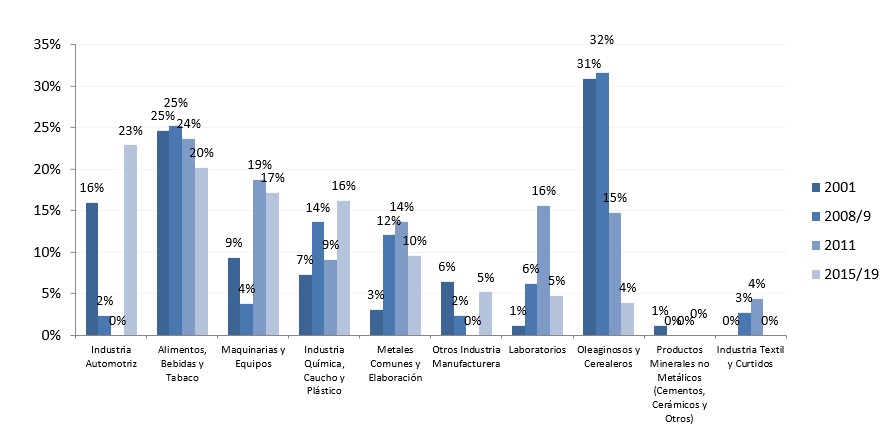

Este esquema se repite en los cuatro momentos considerados, como se observa en el siguiente gráfico.

Compra neta de dólares por personas jurídicas, según sector de actividad, en cuatro momentos

Fuente: Informe Diputados (2001), Zaiat (2013), Flacso (2018) y BCRA (2020).

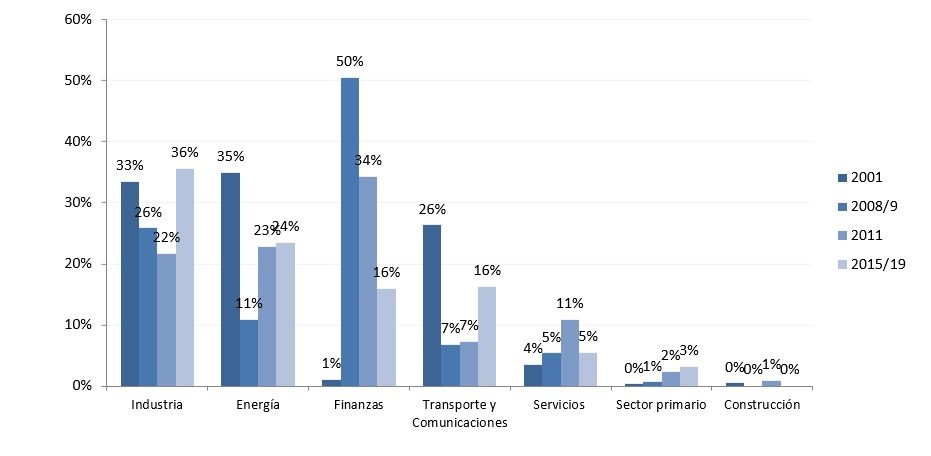

En el gráfico que muestra la apertura en ramas industriales sobresale el sector automotor, con gran participación en la demanda de dólares en 2001 (16%) y una especial participación en el macrismo (con 23% es el sector industrial de mayor fuga en el periodo), con empresas como Toyota, FIAT y Volkswagen. El sector de Alimentos y Bebidas tiene entre el 20% y el 25% de la demanda de dólares del Top 100 en los cuatro periodos (25% en 2001, mismo porcentaje en 2008-2009, 24% en 2011 y 20% en el macrismo), con empresas repetidas en más de un periodo, como Arcor, Quilmes, Coca, Cola, Bagley o Fratelli Branca Hnos. También la industria química refleja una participación sostenida en el tiempo en la demanda de dólares: 7%, 14%, 9% y 19% respectivamente, protagonizada por empresas como Dow Chemical o PBBPolisur. El sector oleaginoso y cerealero –con gran participación de empresas aceiteras exportadoras— realizó una muy elevada demanda de dólares en 2001 (31%) y 2008/2009 (32%); descendió a 4% en 2011 y apenas al 1,4% en el cuatrienio macrista.

Aquí se puede ver la evolución dentro de la industria, en cada uno de los años relevados:

Compra neta de dólares por personas jurídicas en la actividad industrial, según sector, en cuatro momentos

Fuente: Informe Cámara de Diputados (2001), Zaiat (2013), Flacso (2018) y BCRA (2020)

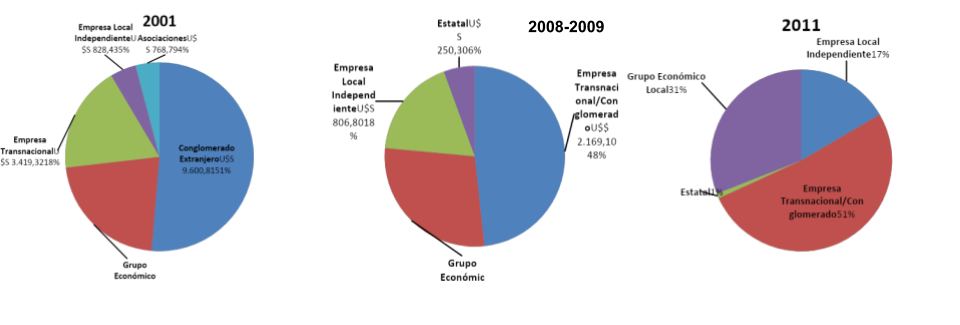

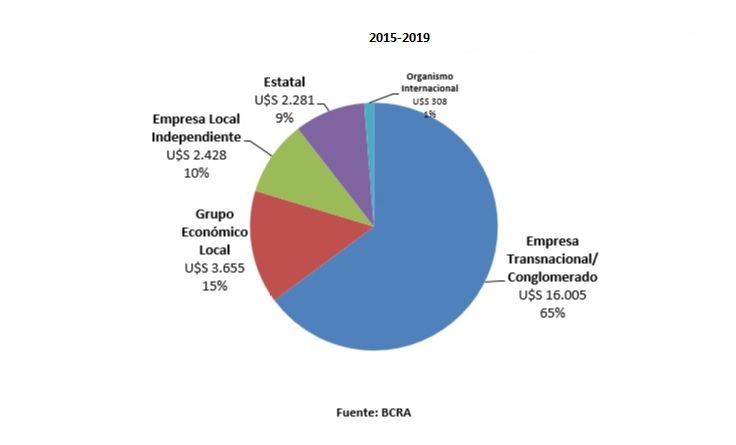

Si se clasifican y agrupan las empresas por el origen del capital, se mantiene a lo largo de las dos décadas del siglo el predominio de las extranjeras. En 2001, 2008/2009 y 2011 explicaron la mitad de la fuga, pero fue muy apreciable el salto durante el macrismo, cuando representaron los dos tercios del Top 100, según los gráficos respectivos:

Otro corte significativo se obtiene agrupando en un cuadro a los Grupos Económicos Locales que figuran en el reciente informe del Banco Central y cotejar los datos de sus principales accionistas con los de la lista de las grandes fortunas argentas publicada por la revista Forbes. Ese ranking fue encabezado por Paolo Rocca, con un patrimonio personal valuado en U$S 8.000 millones en 2018. Tres de sus empresas: Siderar, Tecpetrol y Transportadora de Gas del Norte fugaron más de U$S 500 millones entre 2015-2019, repitiendo, aunque en mayor cuantía, lo realizado en 2001 y 2008/9. Le siguen, en el ranking de patrimonio personal de Forbes, Marcos Galperín de Mercado libre, Edith Rodriguez propietaria de Pluspetrol, Luis Pagani con Arcor y Bagley y Madanes Quintanilla con la propiedad de Aluar.

Fuente: Comisión Diputados (2001), Flacso (2018), BCRA (2020), Revista Forbes (2018).

Una cuestión de códigos

La desregulación del Mercado Único y Libre de Cambios que el anterior gobierno llevó al extremo, oculta el destino de la demanda de dólares, la cual se puede estudiar y clasificar en base a la declaración de códigos de concepto.

- A través de la Comunicación A 6037, se simplificaron los códigos de concepto utilizados para el registro de operaciones en el Régimen Informativo de Operaciones de Cambio (RIOC). En algunos casos se eliminó la obligación de confeccionarlos, en otros se unificaron los conceptos. Según un paper de dos ex directores del Banco Central, Alejandro Formento y German Feldman, publicado por la Universidad Nacional de Colombia, el listado de códigos se redujo así de 315 a 70, lo que comprimió en forma significativa la desagregación de los datos.

- A partir de la Comunicación del BCRA A 6244, en julio de 2017, el motivo por el cual se accedía al mercado de cambios perdió el carácter de declaración jurada y quedó reducido a un informe a título estadístico. Era como en una transferencia vía homebanking cuando el cliente marca Varios, en vez de especificar si es para alquileres, honorarios u otro uso. Esto significa que, desde ese momento hasta diciembre de 2019, los dólares demandados del listado pueden haber tenido distintos usos, no sólo atesoramiento. Entre los más importantes podría haber importaciones y deudas financieras. Del cruce de pagos de importaciones del período con las importaciones realizadas surge una diferencia. Pero es imposible saber si la deuda comercial de las empresas se incrementó en ese periodo, porque en 2017 el Banco Central discontinuó el informe de deuda externa privada. Un ejemplo lo dejará en claro: una empresa importa por 100, paga 80 por vía comercial. Los 20 restantes, ¿los obtuvo por atesoramiento para pagarlos o debe 20? No lo sabemos. Si debe los 20 (es decir, que incrementó su deuda comercial), todos los dólares que demandó fueron fuga.

Verdad y consecuencia

Este es un primer análisis, realizado de apuro para ordenar una información desbordante. Será tarea de investigadores y economistas profesionales hacer hablar a esos datos, extraerles todo su rico significado. Vale la pena repetir las consideraciones con que el Banco Central cerró su informe:

«La economía argentina encuentra en la restricción externa al crecimiento una de las principales explicaciones de su ciclo económico. Las grandes crisis ocurridas a lo largo de la historia tienen por lo general su raíz en ajustes violentos fruto de la acumulación de desequilibrios en el balance de pagos, que tienen a su vez por detrás factores estructurales tales como las dependencias tecnológicas y financieras».

«En este contexto, la deuda externa suele asumir un rol ambiguo. Enmarcada en una estrategia económica integral orientada a potenciar las capacidad tecnológicas y productivas requeridas para superar las limitaciones estructurales del país, la deuda puede funcionar como un facilitador del proceso de desarrollo. Alternativamente, la historia demuestra que, en el marco de programas de liberalización y desregulación, la deuda asume el perjudicial rol de postergar y pronunciar los ciclos de ajuste de las cuentas externas».

«Lo ocurrido entre finales de 2015 y 2019 responde claramente al segundo de estos casos. Las reformas encaradas en el período tendieron a acrecentar el desbalance externo de la economía argentina, al tiempo que se promovían negocios especulativos de corto plazo financiados con un masivo proceso de endeudamiento externo. Dicha situación terminó por desencadenar una grave crisis en la primera mitad de 2018, que como tantas otras veces, dejó tras de sí dramáticas condiciones sociales y una pesada carga de compromisos generados por el endeudamiento».

«Las estadísticas respecto de lo ocurrido en el mercado de cambios ratifican que la fenomenal deuda externa contraída en el período tuvo como correlato principal una caudalosa formación de activos externos. Lejos de utilizarse en favor de la superación de los problemas estructurales del país, su principal uso fue el financiamiento de un régimen de especulación y valorización financiera».

«Los más de U$S 86.000 millones que se fugaron en concepto de formación de activos externos son, para una economía necesitada de divisas, un sacrificio significativo que puede expresarse en términos de crecimiento, inversiones y puestos de trabajo no realizados. Los registros de la fuga de capitales en el período equivalen a los gastos de más de 3 años y medio en materia de importaciones de bienes de capital e insumos de uso difundido. Los recursos derivados a la fuga de capitales condicionaron y condicionarán las posibilidades de desarrollo económico de nuestro país».

«Las implicancias del modelo de endeudamiento y fuga adoptado por el gobierno anterior no se limitan al impacto negativo en el nivel de actividad económica y empleo, sino que se cuentan también en el plano distributivo. Tal como lo refleja la información del período, unos pocos individuos y empresas concentraron la mayor parte de la demanda de dólares. En paralelo, el régimen de liberalización financiera y endeudamiento desencadenó una crisis macroeconómica cuyos efectos sobre los ingresos de la gran mayoría de la población han sido desastrosos, lo que derivó en un aumento significativo de los niveles de desigualdad y pobreza».

«Lo ocurrido en el período 2018-2019 evidencia, además, que los niveles de tipo de cambio requeridos para equilibrar la oferta y la demanda de divisas en contextos de plena liberalización de la cuenta capital y financiera del balance de pagos son insostenibles política y socialmente. Los movimientos abruptos del tipo de cambio bajo el régimen de flotación libre, lejos de contener la demanda de divisas por formación de activos externos, tendieron a exacerbarla, generando gravosas consecuencias sobre la dinámica de precios y salarios. A pesar de las mega devaluaciones ocurridas, la demanda para la formación de activos externos no dejó de incrementarse, al tiempo que la crisis se hacía cada vez más insoportable para la mayoría de la población».

«Los controles y regulaciones cambiarias y sobre la cuenta capital y financiera del balance de pagos son por lo tanto una pieza esencial para una estrategia de desarrollo que apunte a que nuestro país supere las históricas restricciones estructurales al crecimiento sostenido con igualdad y se integre de forma inteligente a una globalización financiera en permanente proceso de transformación».

El Cohete a la Luna - 24 de mayo de 2020