La historia no está escrita en una piedra

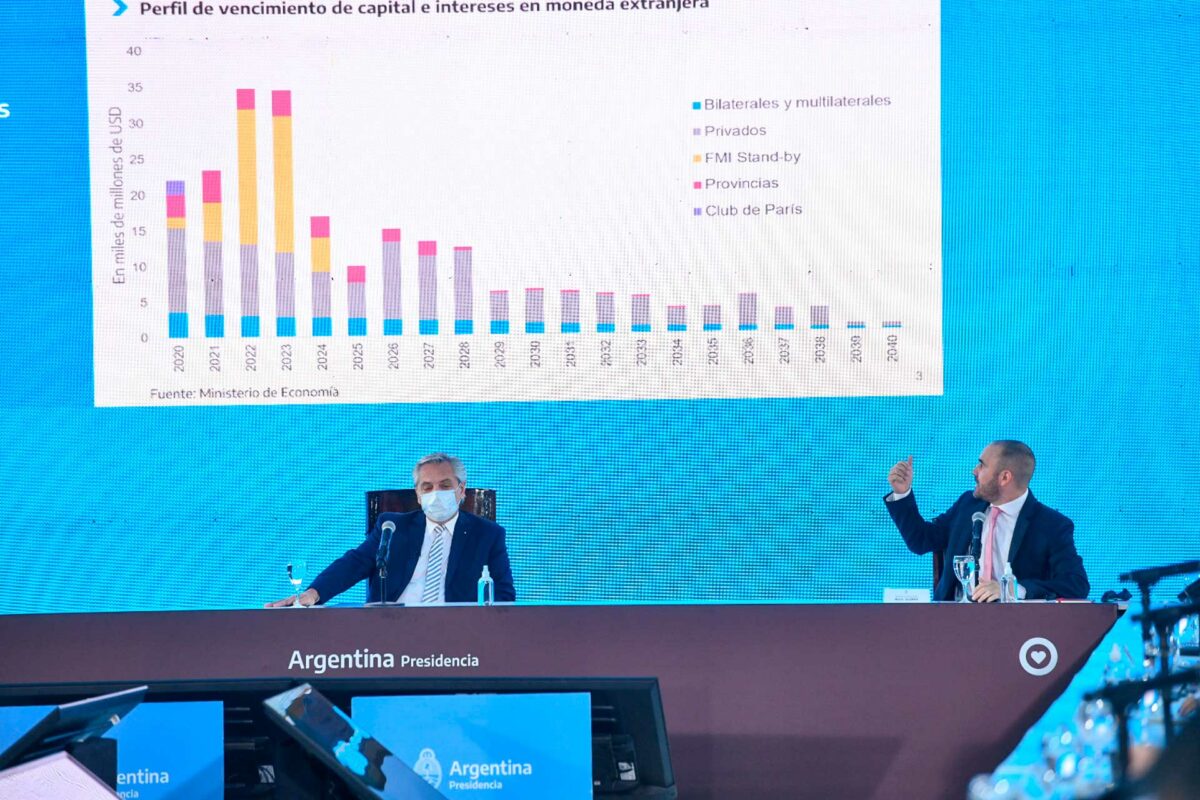

El gobierno argentino acaba de reestructurar el crédito exorbitante que el FMI otorgó en 2018 a la administración de Mauricio Macri. En este ensayo, Bohoslavsky y Flores Zendejas analizan el alcance y las futuras vicisitudes de este acuerdo, dando cuenta de cómo el caso argentino ilustra posibles escenarios (tanto ortodoxos como heterodoxos) que se abren a los gobiernos cuando negocian con el Fondo Monetario Internacional.

El acuerdo entre Argentina y el Fondo Monetario Internacional (FMI) ilustra posibles escenarios (ortodoxos y heterodoxos) que se abren a los gobiernos cuando negocian con este organismo, lo que a su vez quizás ofrece lecciones para otros países deudores que también lidian con deudas con este organismo. Pero para entender el rol del FMI en la arquitectura financiera internacional -y su modus operandi- como así también, las relaciones de poder detrás del sistema internacional de deuda pública debemos hacer un poco de historia. Este ejercicio también nos ayudará a pensar y calibrar las alternativas y posibilidades que se abren cuando los países negocian con el FMI.

Históricamente, la deuda pública ha estado invariablemente ligada al tablero político internacional. No es coincidencia que la expansión colonialista de Inglaterra o Francia durante el siglo XIX haya estado precedida, frecuentemente, por un aumento en las inversiones financieras europeas en los territorios colonizados. La presencia estadounidense en Centroamérica y en países del Caribe durante las primeras décadas del siglo XX también obedeció a un interés geopolítico. La rivalidad política entre la potencia emergente y sus contrapartes europeas propició la intervención del gobierno estadounidense, quién asumió directamente la gestión fiscal de varios países centroamericanos. Estas acciones sirvieron para alejar la amenaza de intervención europea, poniendo así en práctica el corolario Roosevelt y garantizando de ese modo la hegemonía sobre la región.

Durante la mayor parte del siglo XX, el flujo de capitales provenientes de los países industrializados siguió los intereses geopolíticos de sus gobiernos. El plan Marshall para Europa o el apoyo financiero estadounidense a Japón y Corea en los años posteriores a la Segunda Guerra Mundial son ejemplos ilustrativos. En el mismo periodo, las instituciones creadas tras los acuerdos de Bretton Woods tuvieron el mismo componente político, lo que impulsó a la Unión Soviética y por ende a los países de Europa del Este a retirarse de los mismos.

No es ningún secreto, por tanto, que organismos financieros internacionales como el FMI o el Banco Mundial respondan, en gran medida, a los intereses de sus principales accionistas. Su diseño institucional obedeció fundamentalmente al interés inmediato para acelerar la reconstrucción y la recuperación económica de los países que habían sufrido la guerra, principalmente en Europa. En el caso del Banco Mundial, su financiamiento dependía también de los inversionistas privados, con lo cual, el apoyo financiero que dicho organismo brindó a muchos gobiernos en el mundo siempre tuvo como prioridad su compatibilidad con los intereses de sus propios acreedores.

La economía mundial y su diseño institucional evolucionaron desde la fundación de las instituciones de Bretton Woods respondiendo a los requerimientos de la reestructuración neoliberal. Pero para muchos países latinoamericanos, esta dinámica estuvo acompañada de manera creciente por una dependencia del capital externo, en particular desde la década de los 70’, con la volatilidad de los tipos de cambio, la desregulación financiera, el sobreendeudamiento público (que en América Latina fue ejecutado mayoritariamente por gobiernos dictatoriales en una primera etapa). La desregulación neoliberal produjo un aumento de la especulación financiera a gran escala. La crisis de la deuda de los 80’ estuvo seguida por reformas neoliberales que, a su vez, derivaron en un aumento colosal de la especulación financiera y en nuevos ciclos de endeudamiento que generaron recurrentes crisis económicas en la región.

Si bien el aumento generalizado en el precio de los bienes agrícolas y las materias primas propiciaron un ciclo económico ascendente, la fragilidad de dicho patrón de crecimiento quedó patente en los años posteriores a la crisis del 2008 y 2009. De hecho, una de las principales consecuencias de dicha evolución ha sido la vulnerabilidad generada por los vaivenes de la economía mundial, altamente dependiente de las finanzas internacionales. Los consecuentes y recurrentes desequilibrios externos inherentes a la regulación del orden económico internacional conducen entonces a analizar el papel que ha desempeñado el único prestamista de última instancia, el FMI. Dos preguntas emergen: 1) ¿Cuál ha sido el balance económico y social después de más de setenta y cinco años bajo las reglas de esta estructura financiera internacional?; 2) ¿Qué alternativas existen y qué papel juega la geopolítica internacional en las mismas?

***

Es sabido que el crecimiento económico en América Latina ha sido extremadamente volátil. La mayor parte de la región ha quedado rezagada respecto a otros países periféricos (en particular del Sureste asiático), y tiene hoy en día altísimas y crecientes tasas de pobreza y desigualdad en muchos países. De manera recurrente, las crisis económicas han propiciado la presencia del FMI como actor central en el diseño de las políticas económicas de la región. Si bien el FMI ha podido ejercer cierta influencia en la estabilidad financiera internacional -objetivo para el que fue creado-, ha sido sostenido a costa de los países endeudados. Desde la década de los ochenta, los programas de ajuste y reformas estructurales que acompañaron a sus préstamos protegieron sobre todo la estabilidad del sistema financiero estadounidense. Sin embargo, las políticas económicas aplicadas, que favorecieron la (neo)liberalización de las economías, no generaron el crecimiento económico esperado al tiempo que propiciaron una creciente desigualdad, incluida la de género. Podría afirmarse que las economías de la región fueron modeladas, en gran medida, por el FMI, aunque otras IFIs como el BM y el BID también hicieron su parte.

A pesar de este panorama, el alcance de las condicionalidades del FMI no ha cesado de crecer en las últimas décadas, generando cuestionamientos respecto a sus responsabilidades respectivas del FMI y las de los mismos gobiernos deudores que las implementan -muchas veces de manera entusiasta-. En otras palabras, las consecuencias sociales de la contractualización de la soberanía fiscal no deben eximir de responsabilidad al FMI ni a los gobiernos de los países deudores: mientras que el FMI, como cualquier otro organismo internacional, tiene prohibido ejercer influencia externa indebida sobre los países, los Estados nacionales siempre tienen opciones políticas, aun cuando estén acotadas por factores externos.

Fuente: Télam

Fuente: Télam

Llegamos al punto de que, incluso antes de haberse superado la pandemia, el FMI y el BM han venido exigiendo a sus clientes deudores implementar las clásicas recetas ortodoxas de ajuste fiscal y fundamentalismo monetario, a la vez que, de un modo paradójico, dicho organismo publicó numerosos informes y discursos advirtiendo que la pandemia afectaría más a las economías de los países en desarrollo. Basta ver lo sucedido en los dos últimos años en Colombia, Egipto, Ecuador, Paquistán, Ucrania, el tenor de las discusiones en torno a recortes presupuestarios en Costa Rica, y la felicitación del FMI a Brasil cuando suspendió las ayudas sociales de emergencia.

A pesar de tratarse de un programa de Servicio Ampliado del Fondo, el acuerdo FMI-Argentina de 2022 no exige reformas estructurales. En particular, no contempla las condicionalidades neoliberales clásicas (desregulación financiera, apertura de la cuenta capital, privatizaciones, reformas jubilatorias, flexibilización laboral, etc.), mientras que la reducción escalonada del déficit fiscal está prevista que se pague con mayor recaudación derivada del crecimiento. ¿Implica este acuerdo un cambio en el paradigma ideológico del FMI? El trato neoliberal que el FMI le dispensa a la inmensa mayoría de los países, incluso durante la pandemia, indica que el FMI sigue siendo el FMI. La aclaración inmediata del FMI acerca de que la consolidación fiscal en Argentina también debe integrarse a través de la reducción progresiva de los subsidios energéticos va precisamente en esa dirección. Ahora bien, la expansión de China en la región y la grosera responsabilidad del FMI en el otorgamiento de un crédito que era impagable desde el inicio, pueden haber impulsado a sus socios principales a poner, por ahora, paños fríos, abandonar la escalada y aceptar algunas de las exigencias del gobierno.

Sin embargo, una clave está en la vulnerabilidad que implica estar sometido a las revisiones trimestrales del FMI, tal como lo exige el acuerdo al que arribó Argentina. Si la evolución de la pandemia y de la recuperación económica no se da según lo planeado, y las metas no son alcanzadas de manera puntillosa, volverán rápidamente las discusiones y el FMI -muy presumiblemente- pondrá sobre la mesa la posible regresividad de los derechos económicos y sociales. Otro punto a señalar es que se consolida en el FMI, de manera sigilosa, la idea de que la recuperación pospandémica de los Estados clientes debe ser traccionada, de manera prominente, por los sectores extractivos o primarios, independientemente de su impacto sobre el medio ambiente, la generación de empleo y la igualdad de género. Así, la deuda climática, social y de género del FMI se sigue apilando en los hechos mientras que la retórica del organismo aboga precisamente por tener en cuenta estas dimensiones prioritarias. En Argentina, el fortalecimiento del esquema exportador viene con un desafío económico-político adicional: cómo interpelar a la alianza del capital exportador monopolístico y el capital financiero internacional.

Lo cierto es que el FMI no rinde cuentas por las consecuencias negativas y previsibles de las políticas que promueve e impone, aún en los casos en que su propia Oficina de Evaluación Independiente advierta sobre errores de cálculo garrafales. Por ejemplo, es sabido que la reducción del presupuesto en provisión gratuita de anticonceptivos lleva a un aumento en los embarazos no deseados entre las adolescentes, con lo que inducir ese tipo de medidas puede implicar responsabilidad por complicidad con violaciones de derechos humanos. El FMI puede incluso darse el lujo de señalar de manera oficial y explícita que no se encuentra constreñido por el derecho internacional de los derechos humanos, inmunidad jurídica a la que perpetradores de crímenes sólo podrían aspirar en sueños. Esto no es un asunto teórico ni nuevo: el FMI continuó proveyendo apoyo financiero al gobierno de Sudáfrica durante el apartheid a pesar de las exhortaciones de las Naciones Unidas. Esto también demuestra que deberían ser los propios Estados los principales interesados en articular narrativas de derechos humanos robustas en el plano de las finanzas.

El FMI tampoco se ha esforzado en explicar cuál sería la fuente legal del supuesto estatus de acreedor preferente absoluto (es decir, cobra todo y antes que los demás acreedores), o de la supuesta imposibilidad estatutaria de aceptar quitas en el capital ante una situación de insolvencia soberana. Respecto de esto último, la Iniciativa para la Reducción de la Deuda de los Países Fuertemente Endeudados (HIPC por su acrónimo en inglés) establecida en la década de los 90’ demuestra que cuando el FMI quiere, puede: no hay restricciones legales que impidan reconocer una situación de incapacidad objetiva de pago y proceder a la reducción de la deuda. Esta posición del FMI, en cuanto a no aceptar la reducción de la deuda por insolvencia del deudor, es también sorprendente si se tiene en cuenta que los ya altísimos “sobrecargos” -notablemente procíclicos y regresivos- que el FMI impone a los Estados deudores son utilizados, de hecho, para amortiguar la exposición de la institución frente a riesgos crediticios de los clientes.

De ese modo, el FMI ejerce sus funciones de manera autoritaria, al tiempo que los Estados con mayor peso en su directorio logran eximirse de sus obligaciones internacionales mediante la mera delegación de funciones en un organismo internacional. Este panorama también forma parte del legado institucional de Bretton Woods: asimetrías de poder que socavan la legitimidad de la arquitectura financiera internacional.

Respecto a posibles estrategias de endeudamiento, el debate incluye preguntas internas y de política exterior. A nivel doméstico, países como Brasil o Chile han logrado disminuir en cierta medida su dependencia hacia los mercados financieros internacionales. Su desarrollo financiero, comparativamente más robusto que el de la mayor parte de los países de la región, ha permitido canalizar, hasta cierto punto, su ahorro doméstico hacia fines productivos. Países como Brasil, y en cierta medida también Chile y México, han logrado emitir deuda denominada principalmente en moneda local, reduciendo su exposición a la volatilidad del tipo de cambio (si bien esto no los exime de los problemas recurrentes de fuga de capitales); algo contrario a muchos otros países latinoamericanos, incluyendo el caso argentino luego de la fiebre crediticia durante el gobierno de Macri, pero también durante buena parte de su historia neoliberal.

En cuanto a la política exterior, una estrategia de endeudamiento externo debe obedecer a los intereses de cada país y alejarse de los componentes geopolíticos que pudieran afectar negativamente los intereses nacionales. No todo es dato exógeno al momento de decidir qué tipo de préstamo, qué condiciones y qué clase de acreedor se prefieren. Sin embargo, es crucial identificar en cada país qué sectores de interés se benefician a partir de las relaciones con uno u otro tipo de acreedor, sin pasar por alto los riesgos que acompañan cada decisión.

Para ello es vital desentrañar y debatir públicamente, a nivel país, las implicaciones económicas, sociales, jurídicas y climáticas de las diversas opciones financieras, lo cual comprende no solo la toma de más deuda sino también la renegociación de la ya existente, como es el caso de Argentina con el FMI. La discusión en el Congreso nacional, cuando el Poder Ejecutivo envíe el proyecto para su aprobación, será una gran oportunidad para llevar a cabo ese debate. Las estrategias y políticas de deuda deben forjarse de abajo hacia arriba, priorizando las necesidades sociales más urgentes e involucrando a todos los actores sociales. También es esencial llevar adelante evaluaciones de impacto de las políticas económicas (incluida la gestión de la deuda) sobre los derechos humanos. Esta discusión debería involucrar a todos los sectores de la población, en particular aquellos que se encuentran en situación de mayor vulnerabilidad y más expuestos frente a los vaivenes del espacio fiscal y las políticas públicas.

Es cierto, no todo se arregla con transparencia y mecanismos de participación ciudadana directa: a la población griega le consultaron dos veces, mediante referéndums, si quería más ajuste, y en ambos casos la respuesta fue negativa. Luego de enormes presiones de la Troika (que incluyeron el cambio de la calificación de la deuda griega días antes de uno de los referéndums), el pueblo tuvo más ajuste, el mismo que había rechazado. Grecia no creció en una década, registrando incrementos astronómicos en sus tasas de pobreza, pobreza extrema y desocupación. El partido de gobierno que llegó al poder con el discurso antiajuste terminó ajustando y perdiendo las elecciones. Tanto la voluntad y convicción política del gobierno como la movilización popular son determinantes en estos procesos políticos tan complejos.

Antes del acuerdo de enero de 2022 entre el gobierno de Argentina y el FMI crecía el reclamo de “no pagar una deuda ilegítima, la deuda es con el pueblo”. Sin embargo, no se trata meramente de rechazar las clásicas condicionalidades neoliberales que podían haber sido exigidas como requisitos ineludibles para llegar a un acuerdo -con los sabidos efectos negativos sobre los derechos humanos y las chances de consolidar la recuperación económica postpandémica)-, al mismo tiempo que se cuestionaba la legalidad de la deuda por haberse violado el propio Estatuto del FMI que, en el caso de Argentina, financió la fuga de capitales de manera sostenida, y porque el acuerdo no fue autorizado por el Congreso ni contó con los más básicos dictámenes técnicos y jurídicos para su aprobación.

Hemos llegado a un acuerdo con el Fondo Monetario Internacional.

Teníamos una deuda impagable que nos dejaba sin presente ni futuro y ahora tenemos un acuerdo razonable que nos va a permitir llevar adelante nuestras políticas de crecimiento, desarrollo y justicia social. pic.twitter.com/vTCBTSfF0d

— Alberto Fernández (@alferdez) January 28, 2022

Ahora bien, en lo coyuntural, estos posibles escenarios de impago también evidenciaban la necesidad de planificar de manera cuidadosa la ejecución de alternativas no ortodoxas ni consensuadas con el FMI, lo cual incluye tejer -de manera planificada y movilizando todos los estamentos del Estado-, redes internacionales capaces de amortiguar las fuertes hostilidades políticas, diplomáticas, financieras, monetarias y comerciales que suceden a los defaults y atravesar la transición hacia esquemas financieros y comerciales más estables y fiables y orientados al desarrollo.

Sin el despliegue temprano, coordinado y creativo de esa estrategia de contención, el costo de un default hubiera resultado elevadísimo, pírrico: devaluación, inflación, más pobreza, subida de las tasas de interés, contracción de la economía, caída de la recaudación, interrupción del comercio exterior, cancelación del crédito internacional, suspensión de membresías de organismos internacionales, y sin aliados listos para aunar esfuerzos o amigos preparados para echar una mano en la urgencia. En octubre de 2008 el Reino Unido llegó a utilizar su legislación antiterrorista contra Islandia durante las negociaciones por el crash bancario en este país nórdico.

Fuera de lo coyuntural, un enfoque alternativo y colectivo debería dar impulso tanto a una reforma de la arquitectura financiera internacional para que también tome en cuenta los intereses de los Estados deudores, como una coordinación de deudores con necesidades financieras comunes. En cuanto a esto último, se deberían capitalizar lecciones de la fallida experiencia del Grupo Cartagena de los 80’, cuando un número de gobiernos terminaron renegociando su deuda por la vía bilateral en vez de profundizar una acción colectiva. Si bien la opción bilateral pudo presentarse como una solución atractiva en lo inmediato, aprovechando los “dulces adaptados” que ofrecían los acreedores a ciertos países, resultó más costosa a mediano plazo, puesto que debilitó la posición negociadora de todos los gobiernos deudores de la región.

En el esquema de reformas es necesario propiciar los incentivos para que el riesgo de un impago sea compartido de manera equitativa entre deudores y acreedores. En este sentido, el comportamiento discrecional de las instituciones financieras internacionales tendría que dar paso a un proceso de toma de decisiones más democrático, que sea transparente y guiado por criterios objetivos, sensible a la situación de los derechos humanos de las poblaciones, y que involucren a todos los acreedores sin estatus preferenciales. Estos cambios serían beneficiosos para el multilateralismo vigente, que contaría con la legitimidad de la cual actualmente carece, pero sobre todo porque favorecería el surgimiento de procesos de endeudamiento público compatibles con las necesidades sociales y económicas para los segmentos de la población más desfavorecidos y, a su vez, respondan a los desafíos globales contemporáneos, incluyendo un financiamiento sustentable y compatible con el medio ambiente, la creación de empleos y la igualdad de género.

Sin embargo, no es fácil concebir un marco institucional capaz de alinear los incentivos de los socios principales del FMI con la implementación de políticas compatibles con el desarrollo de los países periféricos endeudados. Por eso mismo, como iniciativa de cooperación Sur-Sur se podría explorar no ya la creación de bancos de desarrollo propios -que ya los hay-, sino de bancos regionales y/o internacionales de crédito y estabilización de corto plazo que ayuden a aquellos países a capear dificultades en sus balanzas de pagos sin tener que sacrificar su futuro en el altar de ningún imperio. Las últimas novedades electorales en la región animan a explorar, desde el poder estatal mismo, estas vías de cooperación financiera horizontal.

Revista Anfibia - 31 de enero de 2022