Sistema financiero y restricción externa

En general, los economistas formados en la visión neoliberal asumen que el nivel de inversión en una economía depende del nivel de ahorro en un momento dado. Esto supone que para obtener un incremento de los recursos dirigidos a la inversión, debe verificarse una reducción en el consumo, de forma tal de expandir la porción del ingreso factible de ser destinada al incremento de la productividad.

El sistema financiero constituye el mecanismo de conexión entre ambas variables, presentándose como el lugar de encuentro entre aquellos individuos que consumen por debajo de sus ingresos y las empresas que demandan fondos para emprender actividades productivas.

La teoría y la práctica

La teoría de los fondos prestables, que sirve de soporte teórico a este esquema, plantea la existencia de un stock dado de fondos para el cual la oferta y la demanda alcanzan un punto de equilibrio a cierto nivel de tasa de interés. De esta forma, esta última queda definida de acuerdo a las preferencias de los oferentes y demandantes de crédito. A su vez, como la inversión depende negativamente de la tasa de interés, una mayor propensión a ahorrar induce una reducción en el costo del financiamiento, incrementando el nivel de inversión. La economía se expande, por lo tanto, a partir de un mejoramiento de la productividad de los factores, generado por la mayor inversión, que se obtiene a partir de la canalización de recursos para las actividades productivas más eficientes. Los bancos cumplen un papel relevante en esa tarea, financiando aquellos proyectos que presenten mejores probabilidades de repago y restringiendo el financiamiento para aquellos menos eficientes desde la perspectiva de las entidades, la cual se asume como la óptima desde el punto de vista de la sociedad en su conjunto.

Contrariamente, si asumimos que el crecimiento de una economía está explicado por el principio de la demanda efectiva, tal como se desprende de la tradición keynesiana, las limitaciones para alcanzar una mayor inversión en un país que no puede cancelar sus pagos internacionales mediante la emisión de deuda en su propia moneda, no vienen dadas por la falta de ahorro sino por la restricción de divisas. A diferencia del caso anterior, el financiamiento del nuevo nivel de inversión se produce a partir del adelantamiento de fondos desde los bancos hacia las empresas para toda aquella demanda que estos consideran merecedora de crédito, a un costo que permita obtener un determinada rentabilidad, dada la tasa de interés que controla la autoridad monetaria. En esa caracterización los bancos tendrán en cuenta tanto los factores asociados específicamente con el potencial cliente como todos aquellos que pueden incidir sobre la rentabilidad esperada de otorgar ese préstamo (expectativas sobre el devenir de la economía, sobre la tasa de interés futura, etc.).

Si bien en el corto plazo los déficits del sector externo originados en la balanza comercial (exportaciones vs. importaciones) pueden ser compensados mediante el ingreso de flujos financieros (inversiones de cartera, deuda externa o inversiones directas); en el largo plazo, la tasa máxima de crecimiento de un país en desarrollo, compatible con la sustentabilidad externa, dependerá del ritmo de aumento de sus exportaciones y de la elasticidad de sus importaciones con respecto al nivel de actividad económica. Es decir, de la velocidad a la que aumenten las ventas al resto del mundo y del incremento en las compras desde el exterior que demande el propio crecimiento de la economía.

Las solicitudes de préstamos que los bancos consideren positivamente obtendrán los medios de pago necesarios para realizar aquellos gastos planeados que requieran financiamiento, mientras que aquella porción racionada no podrá realizarlos. Si esos préstamos se extienden únicamente con arreglo a la maximización de los beneficios de las entidades, la orientación del crédito solo casualmente podría ser aquella que permita incrementar, en forma óptima, la tasa máxima de crecimiento compatible con la restricción externa. Tanto porque podrían convalidar gastos que terminen incrementando la elasticidad de las importaciones con respecto al producto, como porque podrían racionar el financiamiento de actividades productivas que permitan morigerar esa elasticidad o incrementar las exportaciones hacia el resto del mundo.

Habida cuenta de sus efectos sobre el conjunto de la economía, la actividad bancaria no puede ser considerada como un mero acuerdo entre privados equivalente al que se da en otros mercados. A nivel mundial, como consecuencia de los efectos de la crisis de las hipotecas subprime en Estados Unidos, la intervención del Estado en los mercados financieros ha ido ganando consenso, incluso entre los economistas de formación neoliberal. Sin embargo, el debate acerca de la capacidad de regular la orientación del crédito con un objetivo de desarrollo se ha mantenido ausente, muy posiblemente por las dimensiones que ha alcanzado el lobby financiero en la actualidad. Esta atribución o potestad se diferencia de aquella relacionada con el manejo agregado del crédito, a través de herramientas indirectas de intervención, como la tasa básica o los encajes obligatorios. Específicamente hace referencia a la acción del Estado para modificar aquella asignación relativa, y no absoluta, que hubiese resultado de un mercado desregulado.

Dos modelos de regulación para dos modelos de país

En la Argentina, el papel del sistema financiero siempre representó un foco de tensión entre los dos proyectos de país que vienen disputando la hegemonía política desde 1946. En los momentos de alternancia del bloque de poder, el programa económico a implementar suponía muchas veces, como condición necesaria, la readecuación del marco regulatorio de la actividad a los efectos de compatibilizar la legislación en la materia con el conjunto del programa económico. Al poco tiempo de asumir, los gobiernos peronistas anteriores al año 1989 modificaban la estructura jurídica vigente reorganizando el funcionamiento del sistema, de forma tal de convertirlo en un instrumento fundamental para el logro de determinados objetivos de producción y empleo en una economía con un alto grado de planificación. Las Reformas de la Carta Orgánica del Banco Central (COBC) de los años 1946 y 1973 son un ejemplo de esta dinámica. Los depósitos en los bancos comerciales pasaban a ser “por cuenta y orden” de la autoridad monetaria, y la asignación de préstamos se fondeaba mediante el otorgamiento de redescuentos, a los efectos de direccionar el crédito de una forma consistente con el conjunto del plan económico.

Lo contrario acontecía con los gobiernos neoliberales, los cuales modificaban el esquema regulatorio de forma de reducir la influencia del Estado en el sistema financiero, y particularmente en la orientación del crédito. Las reformas de la ley de entidades financieras de 1977 y de la COBC de 1992, constituyen dos hitos en este sentido.

En 2012, durante la segunda presidencia de Cristina Fernández, se aprobó una nueva COBC, alterando parcialmente las condiciones que habían venido regulando el relacionamiento entre el BC y los bancos comerciales en el país y que se apoyaban mayormente en la legislación de la etapa neoliberal. Entre sus cambios más significativos, con respecto al paradigma anterior, se cuentan el nuevo mandato para el organismo y las mayores facultades que se le conceden en materia de orientación del crédito. Se trata de un considerable avance jurídico en relación a la capacidad del Estado de influir en la composición del crédito agregado, y por lo tanto puede constituirse en un instrumento valioso para apuntalar una política de desarrollo, favoreciendo el desarrollo de actores o sectores que la política pública considere prioritarios.

También es necesario dar cuenta que, a diferencia de las Cartas Orgánicas de 1946 y 1973, se trata de un corpus normativo que habilita, pero no obliga, a las autoridades a influir sobre la composición del crédito. De hecho, la actual COBC no es totalmente incompatible con la adopción de un esquema macroeconómico de raigambre neoliberal, como lo muestra patentemente la gestión del BCRA durante el gobierno de Mauricio Macri.

La reglamentación sobre la “Línea de Crédito para la Inversión Productiva” (LCIP), que disponía la obligatoriedad de otorgar préstamos bajo distintas condicionalidades de tasa y destino fue la medida más relevante derivada de la reforma de 2012 en materia de orientación del crédito. Se basaba en el cumplimiento de determinados cupos semestrales estimados en base a un porcentaje de los depósitos en la cartera de los bancos alcanzados y funcionó activamente hasta la asunción de Federico Sturzenegger como presidente del BCRA.

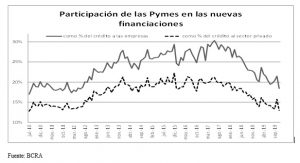

La medida fue exitosa en cuanto a modificar el patrón de asignación crediticia de la banca privada, el cual se caracterizaba por su sesgo anti pymes y ligado al consumo de los sectores de ingresos medios/altos. Durante los dos años previos a la implementación de la LCIP (la serie con información homógenea comienza a publicarse para julio de 2010), la participación de las financiaciones a pymes sobre el total de las nuevas financiaciones a las empresas había promediado el 19% y sobre el total del crédito al sector privado el 14%. Tomando en cuenta el período que va desde el primer cupo semestral de la LCIP (segundo semestre de 2012) hasta el final del gobierno de Cristina Fernandez, el promedio de esos ratios alcanzó el 25% y el 19% respectivamente, y la tendencia se mostraba creciente como se puede ver en el gráfico que se presenta a continuación. Contrariamente, cuando se observa la distribución del crédito sectorial no hay cambios significativos en las participaciones de las distintas actividades productivas en el período 2012-2015. Estos resultados se muestran coherentes con el tipo de diseño que tuvo la medida, la cual buscaba favorecer particularmente el acceso de las pymes, en general, al crédito destinado a inversión.

La elevación de la tasa máxima de crecimiento compatible con la sustentabilidad externa depende, más allá de los factores exógenos, como el crecimiento del PBI mundial o el nivel de la tasa de interés internacional, de la capacidad de la economía de reconfigurar su entramado productivo. Esa reconfiguración parece poco probable sin una alteración de los incentivos existentes. Específicamente, la intervención del Estado en el mercado de crédito, con el objetivo de aumentar esa tasa máxima, supone el estímulo a la realización de determinados tipos de gastos y la desincentivación de otros. Por supuesto, esa tarea no puede recaer bajo la exclusiva competencia del Banco Central, sino que requiere de un plan de desarrollo elaborado por las autoridades democráticamente constituidas, en el cual se definan los sectores a promocionar, bajo qué condiciones y mediante qué instrumentos.

La situación actual de la Argentina, tras cuatro años de políticas neoliberales y de endeudamiento acelerado, plantea la necesidad de estabilizar la economía para que detenga su caída y atender la situación de vulnerabilidad de los sectores más postergados. Pasada esa etapa, la discusión sobre las formas de alcanzar el desarrollo y su correspondiente capítulo sobre la regulación del sistema financiero, deberían volverán a estar presentes, para no tropezar nuevamente con los mismos errores del pasado.

El Cohete a la Luna - 5 de enero de 2020