Quemar las naves

El margen de maniobra en materia de política monetaria se le acota al gobierno con el paso de los días

-

Los datos también impactan en la clase media

El déficit de la balanza comercial del mes de febrero arrojó un resultado de 903 millones de dólares, según el INDEC. También según el organismo encargado de confeccionar las estadísticas nacionales, para el mes de marzo de 2018, el saldo comercial negativo ronda los 611 millones de dólares. La prensa adicta al gobierno presentó este dato como un indicador favorable de la supuesta desaceleración del déficit comercial. También la prensa amiga al gobierno suele enfatizar que los guarismos relativos al déficit fiscal mejoran, por ejemplo mediante una reducción del 20% del peso de los subsidios sobre el gasto primario; nota que suele ir acompañada de consejos —cada vez más penosos— acerca de cómo ahorrar en consumo de servicios básicos o de cómo mejorar el cuidado del ambiente mediante usos responsables de la energía.

Claro que omiten mencionar que desde que el gobierno asumió el déficit fiscal trepó del 4.1% al 7%, a pesar de las innumerables políticas de ajuste (o austeridad, como gusta decir al funcionario modernizador con fuerte injerencia en la política de medios de comunicación). También la mayoría de los medios, salvo contadas excepciones, omiten lo más obvio: el impacto tarifario sobre el salario implica una transferencia de riquezas a favor de los grupos económicos ligados al sector energético, cuyas máximas autoridades ocupan cargos de alta relevancia en el Poder Ejecutivo.

Es detrás de esta política que el Gobierno Nacional golpea a parte del sector social que lo votó en las urnas en octubre de 2015 y octubre de 2017. La clase media comienza a agruparse para defenderse del impacto de las tarifas sobre el salario, en un contexto de pésimos resultados económicos como la caída del consumo, de la producción y el cierre de pequeñas y medianas empresas. En este costado, el gobierno empieza a encontrarse con un límite que puede disipar la confianza.

A veces es bueno decirle más verdades a lo cierto, como propone el Martín Fierro. Y es que este gobierno no vino a eliminar la pobreza, ni vino a mejorar la calidad institucional del país; vino por la ocupación y el saqueo de las riquezas sociales. Por eso, cada medida del gobierno implica el despojo de derechos adquiridos y por eso también el sistema de justicia cada día sufre mayores presiones e injerencias indebidas, que no hacen mas que disciplinar y silenciar cualquier intento de fallar conforme a derecho, tal cual manda la Constitución Nacional.

-

Los inversores migran

La evolución de los guarismos fiscales y del comercio exterior obligan a detenerse en el balance de pagos. Esta herramienta permite registrar todas las operaciones comerciales y financieras que tienen lugar en la economía. De acuerdo a su convención contable, el balance de pagos está compuesto principalmente por tres cuentas: la primera registra el resultado del comercio de bienes y servicios más los factores de pago (cuenta corriente); la segunda registra los movimientos de ingreso y pago en concepto de transferencia de capital (cuenta capital); y la tercera contabiliza los flujos financieros vinculados con las capacidades y necesidades de financiamiento económico (cuenta financiera).

El análisis conjunto de las tres cuentas permite establecer, monitorear y, por tanto, medir el equilibro externo de un país con el resto del mundo. Nuevamente la convención contable indica que su condición de equilibrio se define por la ausencia de déficit/superávit, es decir según que el resultado de todas las operaciones, comerciales y financieras, arroje o no, necesidad de fondos adicionales para cancelar los compromisos asumidos por importaciones de bienes y servicios, o la cancelación del pago de intereses financieros. Según este sencillo esquema, los fondos generados por las fuentes de ingresos (por ejemplo exportaciones) deberán destinarse a cancelar compromisos generados con el resto del mundo. Entonces, cuando el costado de las actividades vinculadas con los pagos al exterior (egreso) es mayor que el costado relacionado con los cobros del exterior (ingreso), se recurre a los denominados “pagos de ajuste”, canalizados a través de la venta de reservas o por aporte de fondos del exterior generados en préstamos de organismos multilaterales, otros bancos centrales o el financiamiento en mercados de capital, que es el canal predilecto del actual gobierno. Estos pagos de ajuste se utilizan como instrumento para regenerar equilibrios del balance de pagos.

Si desde el punto de vista contable, en términos consolidados la identidad entre cuentas permite gozar de cierta sensación de tranquilidad y equilibrio, lo cierto es que la inestabilidad de los flujos de capital —cuyos factores están asociados a condiciones exógenas, como subas de la tasa de interés internacional— en un contexto de mayores necesidades de financiamiento del deficit comercial, conducen en el corto o mediano plazo a escenarios de crisis financiera, como en el pasado sucedió en Brasil durante el Tequila u otros escenarios de turbulencia financiera conocidos.

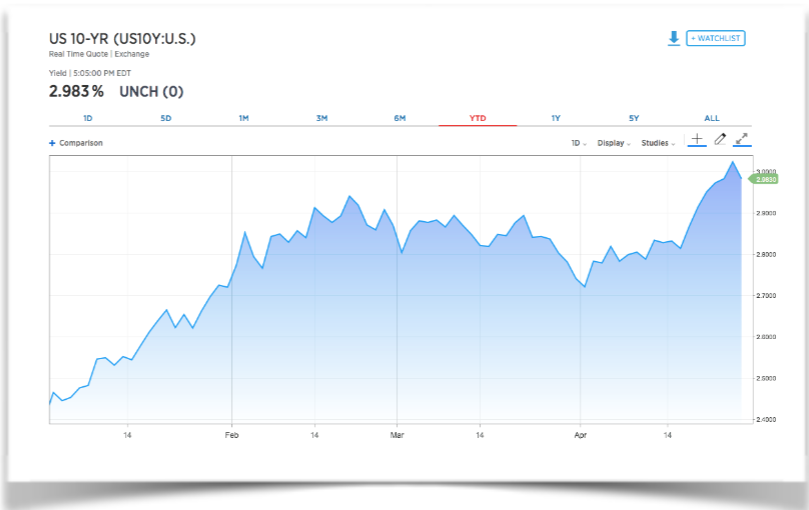

Desde principios de año, la FED viene dando mayor impulso a su política de suba de tasas de interés, como muestra el siguiente gráfico que refleja el rendimiento del bono del tesoro norteamericano a 10 años, incentivando a partir de estas decisiones de política monetaria el denominado “vuelo hacia la calidad”, a través del cual las inversiones de portafolio dentro de una jurisdicción migran rápidamente hacia aquellos lugares donde el rendimiento sea más atractivo. Este proceso implica en los hechos una reversión del signo de los flujos financieros que dejan de ingresar y comienzan a migrar. Dicen que el agro produce dólares y es así, pero en nuestro país ya no es más obligatorio liquidar las divisas de exportación. Esa decisión nos vuelve más dependientes del crédito externo, porque nos priva de la principal fuente de generación de divisas.

Luego de esta primer colocación de deuda externa, el gobierno continuó un programa de endeudamiento a nivel doméstico mediante diferentes instrumentos, cuyas condiciones de emisión indexan por capital e interés según los casos. La última colocación fue del día miércoles 25 de abril, mediante la cual se adjudicaron 670 millones de dólares en Letras del Tesoro nominadas en dólares con vencimiento a 217 días y 400 millones de dólares en Letras del Tesoro, también nominadas en dólares pero con vencimiento a a 364 días.Alertados de este escenario, durante el mes de enero las autoridades financieras del Gobierno Nacional, encabezadas en materia de endeudamiento externo por el Ministro de Finanzas, Luis Caputo —quien no pudo explicar sus vínculos con la firma offshore Noctua Partners y huyó del Congreso Nacional, tal como hacen los capitales golondrinas cuando migran de una jurisdicción más atractiva—, salió a colocar deuda en mercados del exterior por el orden de los 9.000 millones de dólares, como parte de un programa financiero que requiere de una suma cercana a los 35.000 millones de dólares para cubrir los compromisos financieros del año en curso.

Ante la mayor estrechez que genera el aumento de la tasa de interés en Estados Unidos, el gobierno está sustituyendo colocaciones en el mercado exterior por operaciones en el mercado local, situación que evidencia que necesita emitir más deuda para cubrir mayores exigencias de déficit financiero. Durante los primeros dos meses del año, los compromisos por pago de intereses de la deuda externa se triplicaron. Es un dato puntual, pero no deja de ser reflejo de uno de los principales indicadores que los bancos de inversión y los organismos internacionales que monitorean las cuentas del país analizan cotidianamente.

El otro indicador que todos miran es el nivel de deficit comercial, que también continua proyectando datos negativos. Mientras las exportaciones crecieron a un ritmo del 10% desde que arrancó el año, las importaciones lo hicieron al 26%. Los datos empeoran y los gurúes de las finanzas lo saben. No van a dejar de invertir de un día para otro, pero a medida que la aversión al riesgo crece, crece también la desconfianza, que no es otra cosa más que la perdida gradual de la confianza.

-

Quemar la plata

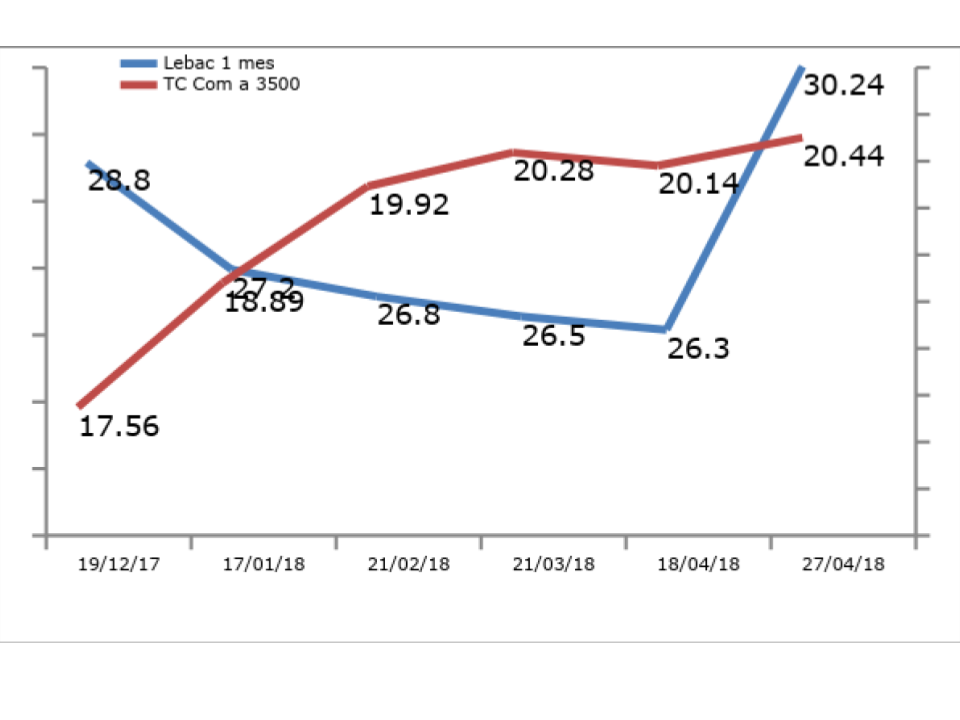

Desde el 28D, fecha en que tuvo lugar la conferencia del Día de los Inocentes, el BCRA comenzó un giro errático que dejó a la política monetaria sin rumbo conocido. Por un lado, en consonancia con las exigencias impuestas por el Poder Ejecutivo, comenzó a reducir la tasa de interés de las LEBAC. El 19/12 la tasa de LEBAC a 1 mes era de 28,8%; el 17 de enero de 2018 se redujo a 27,2%; luego el 21/2 volvió a reducirse hasta el 26,8%. El 21/3 el Comité de Política Monetaria dispuso que la tasa de corte sería del 26,5% y el 18/4 volvió a bajar la tasa al nivel del 26,3%. Cuatro bajas consecutivas que implicaron una quita de 2.5% con relación al último corte del año anterior. En la jornada del día miércoles 25 de abril, el BCRA promovió una suba de tasa de LEBAC en el mercado secundario hasta un 28,5%. En la jornada del viernes 27, el Comité de Política Monetaria se convocó de urgencia y mediante una decisión extraordinaria subió fuertemente la tasa de interés al nivel del 30.25%, en medio de una nueva intervención en el mercado cambiario en el que colocó otros 500 millones de dólares. La reducción de tasas duró dos meses; mucho margen no tuvo la mesa del Central para obedecer las imposiciones del Ejecutivo, porque rápidamente el mercado comenzó a desarmar posiciones y migrar hacia el dólar.

El comunicado emitido expresamente establece: “Ante la dinámica adquirida por el mercado cambiario, el Consejo de Política Monetaria del Banco Central de la República Argentina se reunió fuera de su cronograma preestablecido y resolvió aumentar su tasa de política monetaria, el centro del corredor de pases a 7 días, en 300 puntos básicos a 30,25%. Tomó esta decisión con el objetivo de garantizar el proceso de desinflación y está listo para actuar nuevamente si resultara necesario. El Banco Central seguirá utilizando todas las herramientas a su disposición y conducirá su política monetaria para alcanzar su meta intermedia de 15% en 2018″. Fin del comunicado.

¿Quién va a pagar todo esto? Esa es la pregunta que muchos argentinos se hacen al ver el ritmo de ventas de dólares que mantuvo el BCRA durante esta semana para frenar la corrida. Si la fuga de capitales continúa creciendo como resultado del desmantelamiento de medidas regulatorias y la apertura plena de la cuenta capital y financiera, se disipan los instrumentos previstos para obtener recursos financieros destinados a equilibrar las cuentas externas.

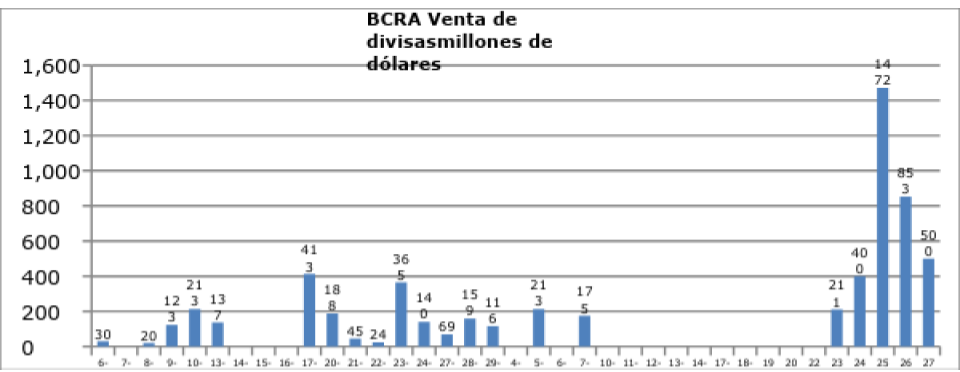

El gráfico previo muestra la persistencia en las intervenciones del BCRA sobre el mercado de cambios con ventas realizadas desde el 6 de marzo en un total de 21 intervenciones directas de la autoridad monetaria. La mesa de operaciones del BCRA quemó unos 5866 millones de dólares para contener el dólar, para finalmente volver a subir la tasa de interés de referencia a un nivel incluso superior al del 28 de diciembre.

Como muestra el siguiente gráfico, a medida que fue bajando la tasa, el dólar se comportó en sentido contrario: subió. Esta simple ecuación, conocida por todo el mercado, indica que el BCRA no tiene margen para sostener al mismo tiempo la renovación de vencimientos de LEBAC por el orden de 680.000 millones de pesos (según corresponde al próximo vencimiento del 18 de mayo próximo) y marcar un sendero de reducción de la tasa de interés. Aquí más que un dilema hay una trampa en la que el propio gobierno ha caído por desregular completamente el mercado de cambios. La administración de las deuda por LEBAC con vencimientos de corto podría llevar, en un tiempo no muy lejano, a un canje forzoso por bonos de largo plazo con los principales tenedores de los títulos, como en su oportunidad hiciera Redrado cuando comandaba la entidad monetaria.

Una rápida mirada sobre el comportamiento de la fuga de capitales indica que, desde que el gobierno de Macri asumió, se fueron del país unos 40.000 millones de dólares en concepto de formación de activos externos. Si analizamos este comportamiento en referencia a los primeros trimestres de 2016, 2017 y 2018, los resultados arrojan una variación del 25% entre 2016 y 2017 y del 40% entre 2017 y 2018. A fin de marzo de este año, la formación de activos externo aumentó un 75% con relación al primer trimestre del 2016. Unos 6.728 millones de dólares que salen sin contrapartida de la economía nacional. A fin de año esta proyección podría arrojar un suma aproximada de 25 a 30.000 millones de dólares, es decir un valor que rondaría entre el 70 y 80% de las necesidades de financiamiento para este año. Aquí reside el corazón del problema del dólar, porque los billetes no alcanzan para sostener semejante ritmo de fuga.

Por estos días se escuchó a muchos analistas de orientación neoliberal defender la escudería del Presidente del Banco Central, afirmando que la corrida del dólar es el reflejo del desarme de posiciones de LEBAC en manos de extranjeros, como consecuencia de la entrada en vigencia del impuesto sobre la renta financiera, aprobado mediante la Ley 27430.

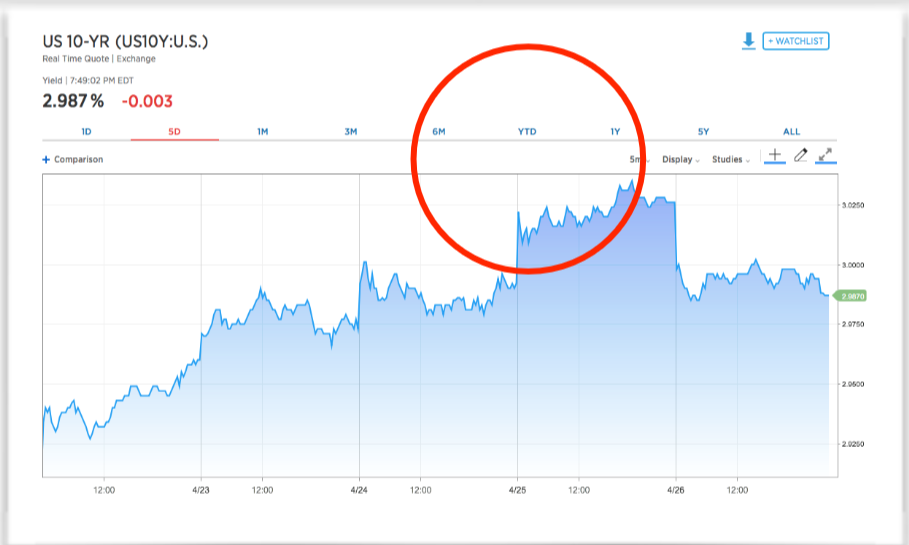

Sin perjuicio de la validez de esos análisis, tal como fue advertido a través de diferentes informes presentados oportunamente al Presidente del BCRA, explicar la corrida por efecto de una mera imposición tributaria equivale a mirar el árbol y perder de vista el bosque, en cuyo horizonte se vislumbran tifones financieros, para los que la autoridad monetaria podría no estar preparada, a juzgar por el volumen de deuda cuasi fiscal y el grado de indefensión que arroja el nivel de desregulación financiera instrumentada. Movimientos sensibles de la tasa del tesoro de Estados Unidos, provocaron bruscas alteraciones en el mercado local, como muestra el siguiente gráfico, que refleja que el día 25 de abril se produjo la mayor suba semanal de la tasa de interés perforando el techo del 3%, para acomodarse en torno al 2.98%, recién al día siguiente.

Si bien la ortodoxia financiera afirma cual mantra que la moneda extranjera debe flotar libremente, al igual que cualquier otro activo financiero, lo cierto es que la variación del valor de cambio de la moneda de un país admite ser interpretada como síntoma de desequilibrio del balance de pagos. Cuando la demanda de monedas extranjeras excede a la oferta se produce una depreciación, a menos que a través de financiamiento de ajuste se eviten variaciones indeseadas sobre el tipo de cambio. Mal que le pese al Presidente del BCRA, quien se cansó de vitorear las ventajas de la libre flotación del tipo de cambio, los hechos han demostrado que durante este tiempo no hizo más que seguir las lecciones de esta regla de oro que hace a las funciones regulatorias de cualquier banco central. Y es que en realidad, en cualquier economía emergente, dejar librado el dólar a las fuerzas del mercado podría producir niveles de volatilidad e incertidumbre, con consecuencias adversas sobre los precios domésticos y la estabilidad financiera.

-

¿Impericia o dolo?

El otro costado de estas operaciones impacta sobre la credibilidad del plan de política monetaria llevado adelante, ya que la adopción de un esquema de metas de inflación tenía como pre-condición la no intervención en el mercado de cambios y la no injerencia del Gobierno Nacional sobre el desenvolvimiento de la política. Estos dos extremos se han visto pulverizados y al día de hoy la única meta del BCRA es reconducir la política antiinflacionaria desde el desarrollo de una estrategia de intervenciones cambiarias. El miedo a la devaluación está dejando atrás al miedo a la apreciación del tipo de cambio. La meta del 15% es irrisoria y ya quedó comprobado que su cumplimiento es prácticamente imposible. Aunque no lo diga el BCRA, las intervenciones tienen como norte evitar que a fin de año la inflación termine por encima del 23 /24 por ciento anual. De ser así, el gobierno estaría en valores similares de inflación a los de fines de 2015, cuando se produjo el cambio de gobierno. La diferencia, claro está, es el enorme daño social causado a raíz del impacto que esta política tuvo sobre la economía real.

Una de las principales afirmaciones del actual Presidente de la Nación durante sus épocas de campaña, era que bajar la inflación no representaba ningún problema para un gobierno dispuesto a tomar las decisiones correctas en el plano de la política monetaria. Un buen plan orientado a controlar la emisión monetaria, sumado a la desregulación cambiaria y la mayor independencia del BCRA, eran condición suficiente para lograrlo. Nada de esto se ha cumplido a pesar de los reiterados intentos de reducir la inflación con suba de tasas. En los próximos días seguramente veremos nuevas subas de la tasa de interés, que no harán más que generar mayor confusión e inestabilidad.

El mandato de la Carta Orgánica del BCRA obliga a su directorio a preservar la estabilidad financiera y el desarrollo económico con equidad social. Este aspecto, que también ha sido incumplido sistemáticamente, es el sendero que debería guiar a la actual conducción monetaria si desea recuperarse del fracaso en que ha incurrido a lo largo de este tiempo.

Por el costado de los mayores riesgos que van generando como resultado de una política que nada tiene que ver con los objetivos de estabilidad que debe asegurar el Banco Central, el actual presidente fue advertido en reiteradas oportunidades respecto de la mayor exposición a condiciones adversas que fueron gestando al calor del incentivo del carry trade, la especulación y la permisividad ante la fuga de capitales. También fue advertido de las exigencias legales impuestas por el artículo 61 de la Ley 24.156, que expresamente condiciona la toma de nueva deuda externa, a la evaluación previa del BCRA sobre el impacto en el balance de pagos de la economía nacional. Esa evaluación, impuesta legalmente por una razón sencilla —el legislador puso en cabeza de regulador monetario el seguimiento del equilibro del balance de pagos—, mal podría cumplirse a través de un mero formalismo, que no estuviera acompañado de resultados empíricos basados en estudios apoyados en las principales variables macroeconómicas que deben ser tenidas en cuenta, además del análisis de diferentes escenarios. Todo esto es especialmente importante, cuando los resultados de deficit comercial arrojan datos inéditos.

En el derecho penal el dolo directo es un concepto nuclear para determinar la imputación de un hecho punible, a partir del conocimiento y voluntad de lesionar por parte del autor. El límite entre el dolo y el actuar imprudente (es decir quien actúa sin voluntad de dañar), es el dolo eventual, aplicable a quién sabiendo que su accionar posiblemente causará un daño, no hace nada para evitarlo. Las sugerencias expresadas en aquellos informes y que no fueron tenidos en cuenta, comienzan —lentamente— a tomar cuerpo en riesgos financieros y cambiarios que podrían haberse evitado a tiempo. Quemar las naves significa, entre otras cosas, perder margen de maniobra en el uso de instrumentos de política monetaria, cuya eficacia se agota con el paso de los días.

El Cohete a la Luna - 4 de mayo de 2018